Cedere il credito d’imposta e ottenere lo sconto in fattura!

segui la nostra guida e non avrai più dubbi…

Con il bonus ristrutturazioni, il governo ha voluto dare uno scossone al settore dell’edilizia. Inoltre, considerando che l’ottanta per cento degli italiani ha investito nel mercato immobiliare, queste detrazioni sono un ottimo incentivo a mantenere questo tesoretto al fine di non fargli perdere di valore.

Ma in cosa consistono queste detrazioni fiscali? Immagina di ristrutturare casa e di spendere 10.000 €. Oggi, l’Agenzia delle Entrate restituisce il 50 % in detrazioni Irpef. Quindi, l’Agenzia, non ti verserà sul conto 5.000 € (50% di 10.000 €) ma ti restituirà la somma scalandola dalle tasse future, in più rate annuali.

Come avrai intuito, l’aliquota della detrazione per tutto il 2021 sarà del 50%.

Interventi cui spettano le detrazioni

La detrazione fiscale per le ristrutturazioni, come già accennato, viene concessa nella misura del 50% in caso di:

- manutenzione ordinaria all’interno della quale ricadono “gli interventi edilizi che riguardano le opere di riparazione, rinnovamento e sostituzione delle finiture degli edifici o necessari ad integrare/mantenere in efficienza gli impianti tecnologici esistenti”. A titolo esemplificativo la tinteggiatura della facciata condominiale, la sostituzione della pavimentazione e/o della ringhiera del lastrico solare etc.

ATTENZIONE: gli interventi in manutenzione ordinaria sono detraibili solo quando le opere riguardano parti comuni (condominiali). La detrazione spetta ad ogni condomino in base alla quota millesimale.

Vediamo ora gli interventi che riguardano le parti esclusive e private. Per essere detratti gli interventi devono ricadere in manutenzione straordinaria oppure devono prevedere l’abbattimento delle barriere architettoniche (opere per disabili):

manutenzione straordinaria (opere e modifiche necessarie per rinnovare e sostituire parti anche strutturali degli edifici e per realizzare ed integrare i servizi igienico/sanitari) e superiori. Ad esempio, opere come: spostamento di tramezzi e divisori non portanti, apertura, chiusura o spostamento di porte e infissi, rifacimento impianto fognario privato, realizzazione piscina esterna, rifacimento degli impianti elettrico, idrico – bagno- gas cucina, di riscaldamento, di condizionamento / climatizzazione, antintrusione (telecamere e videosorveglianza), fotovoltaico, realizzazione dell’ascensore, frazionamento, accorpamento, cambio di destinazione d’uso, cerchiature muri, rifacimento solaio o tetto, apertura finestra, rimozione amianto etc.

Non sono ammessi al beneficio fiscale delle detrazioni gli interventi di manutenzione ordinaria (spettanti solo per i lavori condominiali), a meno che non facciano parte di un intervento più vasto di ristrutturazione. Questo si traduce in: se realizzi un intervento ricadente nelle voci a monte, tutto il resto viene detratto: imbiancatura, sostituzione sanitari, pavimenti, finestre, porte etc.

abbattimento barriere architettoniche: opere volte al miglioramento dei movimenti da parte di persone con difficoltà a deambulare: ad esempio l’installazione di montascale o rampe.

Ecobonus

Un’alternativa che potrebbe farti risparmiare ulteriormente è l’Ecobonus. Difatti, questo incentivo ti permette di detrarre il 65% e addirittura il 110%. Tratto questo argomento negli articoli s ecobonus al 65% e superbonus al 110%.

Ora dovresti aver chiarito se i tuoi interventi ricadono nelle detrazioni. Ma quanti soldi puoi recuperare?

Importo massimo detraibile

L’importo massimo di spesa ammessa al beneficio delle detrazioni per ristrutturazione è di euro 96.000 (IVA inclusa).

Per cui l’ammontare massimo della detrazione è di 48.000 euro in 10 rate annuali (massimo 4.800 euro di detrazione all’anno).

Riprendendo l’esempio a monte, in cui avevamo speso 10.000 € per la ristrutturazione. L’Agenzia dello Entrate ti scalerà dalle tasse 500 € ogni anno per 10 anni fino a raggiungere i 5.000 € (50% di 10.000 €).

Se dovessi sforare i 96.000 €, potresti considerare massimali di spesa per il risparmio energetico che variano in base alla tipologia di intervento. L’ammontare massimo della detrazione parte dai 30.000 € per gli impianti termici fino ai 60.000 per il cappotto, gli impianti solari e la sostituzione degli infissi. Addirittura, raggiunge i 100.000 euro nel caso di interventi più consistenti sull’intero immobile. Ho trattato l’argomento in in dettaglio nell’articolo relativo all’ecobonus, clicca qui.

IMPORTANTE: La detrazione su una fornitura o posa non è cumulabile con altre agevolazioni fiscali previste per i medesimi interventi da altre disposizioni di legge nazionali. Sono cumulabili i massimali ma realizzati su lavorazioni diverse! Ad esempio, gli infissi possono essere detratti o come bonus ristrutturazione o come ecobonus.

Adempimenti richiesti per la detrazione

Per poter richiedere la detrazione per ristrutturazione del 50%, in alcuni casi, occorre presentare una pratica edilizia (CILA, SCIA, Permesso di costruire) in Comune a firma di tecnico abilitato prima dell’inizio dei lavori.

Per alcune opere ricadenti nel bonus ristrutturazione e nel bonus mobili, è necessario l’invio di una comunicazione all’Enea e, in generale, l’asseverazione dell’intervento a firma di un tecnico che verifichi la rispondenza dell’intervento ai requisiti richiesti dalla legge. L’invio dovrà avvenire entro 90 giorni dal termine dei lavori, in modalità telematica (sito Enea).

Per le agevolazioni è necessario effettuare i pagamenti tramite specifico bonifico bancario, da richiedere esplicitamente alla propria banca.

La documentazione raccolta, comprese le asseverazioni a firma del tecnico incaricato, andrà poi consegnata al proprio consulente fiscale/CAF entro la data di presentazione della dichiarazione dei redditi.

Interventi agevolabili senza permessi

Ho modificato questo paragrafo almeno tre volte, in quanto, i Comuni creano confusione. Partiamo da un dato certo, per l’art. 6 del testo unico sull’edilizia, la manutenzione straordinaria necessita di una comunicazione al Comune di inizio lavori, detta Cila, asseverata da un professionista. Opere come il rifacimento del bagno o dell’impianto elettrico, ricadono in manutenzione straordinaria, ma molti comuni non richiedono che si presenti tale pratica.

Un funzionario dell’Agenzia mi ha chiarito che, in caso di controllo, l’unico modo che ha l’incaricato di verificare che l’intervento posto in essere ricada in manutenzione straordinaria, è la presenza di una documentazione ufficiale presentata in Comune.

Quindi, da quel momento, io consiglio di depositare la pratica.

In alternativa, si è diffusa la prassi di sostituire la pratica edilizia, obbligatoria in caso di manutenzione straordinaria, con una autocertificazione sostitutiva di atto notorio da conservare in caso di accertamenti

Questa procedura non è prevista dalla legge. Purtroppo, nessuno si è espresso in tal senso. A voi la scelta…

Chi usufruisce delle detrazioni fiscali?

Possono usufruire della detrazione tutti i contribuenti assoggettati all’imposta sul reddito delle persone fisiche (Irpef), residenti o meno nel territorio dello Stato. Quindi, se hai un lavoro e risiedi in Italia, potrai accedere al bonus.

L’agevolazione spetta non soltanto ai proprietari degli immobili ma anche ai titolari di diritti reali/personali di godimento sugli immobili oggetto degli interventi e che ne sostengono le relative spese:

- proprietari o nudi proprietari;

- titolari di un diritto reale di godimento (usufrutto, uso, abitazione o superficie);

- locatari (affittuari) o comodatari;

- soci di cooperative divise e indivise;

- imprenditori individuali, per gli immobili non rientranti fra i beni strumentali (investimenti che l’azienda utilizza per il suo funzionamento) o merce;

- soggetti indicati nell’articolo 5 del Tuir, che producono redditi in forma associata (società semplici, in nome collettivo, in accomandita semplice e soggetti a questi equiparati, imprese familiari), alle stesse condizioni previste per gli imprenditori individuali.

Infine, precisiamo che la detrazione spetta indistintamente in caso di prima casa e seconda etc.

In caso di più proprietari

La detrazione Irpef del 50% per le spese di ristrutturazione edilizia spetta a chi effettua il pagamento mediante bonifico parlante.

Questo soggetto deve essere titolare di un diritto reale, come detto in precedenza.

Il soggetto, possessore o acquirente, anche di una porzione di unità abitativa, potrà beneficiare interamente dell’agevolazione del 50%, purché sia colui che sostenga la spesa e che sia intestatario delle fatture.

Se la spesa per i lavori di ristrutturazione è sostenuta da più soggetti, dovranno essere indicati nome, cognome e codice fiscale delle persone interessate alla detrazione fiscale.

Per gli interventi realizzati sulle parti comuni condominiali, sarà necessario indicare il codice fiscale del condominio e quello dell’amministratore o di altro condomino che effettua il pagamento.

Come effettuare i pagamenti

Quando ti appresterai a pagare l’idraulico, il muratore, l’elettricista, caldaista, ingegnere, architetto o geometra non pagare in contanti!!!! Occorre pagare il tutto tramite bonifico indicando precise causali. Fortunatamente molte banche hanno predisposto dei bonifici pre-compilati. Sicuramente attraverso la home-banking troverai questo servizio. Altrimenti ti segnalo le corrette diciture delle causali:

Causale bonus 50 % ristrutturazione edilizia:

Lavori edilizi (articolo 16-bis del Dpr 917/1986) – Pagamento fattura n. ___ del___ a favore di ___ partita Iva ___, C.f. beneficiario detrazione_________”.

Inoltre, esiste anche il bonus mobili, per agevolarne l’acquisto!!

Prorogato per il 2021 il bonus verde per sistemare il giardino.

Aliquota IVA applicabile

L’agenzia delle entrate, per favorire ulteriormente la riqualificazione del patrimonio immobiliare uso residenziale, ha ridotto l’iva da pagare su beni e servizi.

In particolare, si pagherà con:

IVA al 4%:

tutti i lavori che hanno come obiettivo l’eliminazione delle barriere architettoniche (messa a norma di un ascensore, installazione di servoscala montascale, abbattimento di gradini per la sostituzione con scivoli dei gradini, installazione rampe)

IVA 22%:

-

- gli onorari dei professionisti eventualmente coinvolti nei lavori;

- acquisto di beni finiti, quando è diretto, da parte del committente, presso il negozio o il deposito di materiali edili.

IVA 10%:

-

- prestazioni di servizi (manodopera) relativi a interventi di manutenzione, ordinaria e straordinaria;

- beni , solo se la relativa fornitura è posta in essere nell’ambito del contratto di appalto. Quindi, l’aliquota agevolata al 10% dei beni, sarà applicata solo se questi prodotti saranno inclusi all’interno del contratto di appalto che il committente stipulerà con l’impresa. L’impresa, in questo caso, acquisterà i prodotti dal fornitore (mattonelle, pavimenti, sanitari, etc) con l’IVA al 22% e poi applicherà al committente l’IVA al 10% (andando quindi in “credito d’IVA” nei confronti dello Stato);

L’iva al 10%, se acquisti direttamente tu, puoi ottenerla solo se i tuoi lavori ricadono in restauro, risanamento conservativo o ristrutturazione edilizia. Non in manutenzione straordinaria.

Discorso a parte, quando l’appaltatore fornisce beni di valore significativo (ascensori e montacarichi, infissi esterni e interni, caldaie, video citofoni, apparecchiature di condizionamento e riciclo dell’aria, sanitari e rubinetteria da bagni e impianti di sicurezza) il 10% si applica ai predetti beni soltanto fino a concorrenza del valore della prestazione considerato al netto del valore dei beni stessi.

Vediamo un esempio: Costo totale dell’intervento 10.000 euro, di cui 4.000 euro è il costo per la prestazione lavorativa, 6.000 euro è il costo dei beni significativi (per esempio, rubinetteria e sanitari).

L’Iva al 10% si applica sulla differenza tra l’importo complessivo dell’intervento e il costo dei beni significativi: 10.000 – 6.000 = 4.000. Sul valore residuo degli stessi beni (pari a 2.000 euro) l’Iva si applica nella misura ordinaria del 22%.

Inoltre, la legge prevede anche che la possibilità di cedere a terzi il credito di imposta corrispondente alla detrazione fiscale sia estesa anche agli interventi sulle singole unità immobiliari. Per rendere più utilizzabile il bonus, inoltre, verrà istituito un fondo nazionale per la concessione di garanzie sui prestiti finalizzati alle operazioni di riqualificazione energetica.

Cosa mettere in fattura

Ho voluto realizzare questo paragrafo, in quanto, la corretta descrizione della fattura è essenziale per non aver contestazioni dall’Agenzia delle Entrate.

Gli elementi essenziali sono: tipo di opera (manutenzione straordinaria, ordinaria, risanamento, ristrutturazione), descrizione intervento, localizzazione dell’immobile (indirizzo ed estremi catastali) ed eventuale secondo soggetto che detrae.

Vediamo un esempio:

Descrizione

“Opere di manutenzione straordinaria eseguite presso l’immobile sito in via Roma 14 Firenze distinto al NCEU al foglio xx p.lla xx sub x consistenti nella demolizione di un tramezzo. Bianchi Gianna via Roma 14 C.F. xxxxxxxxxxxxxxxxxxx.”

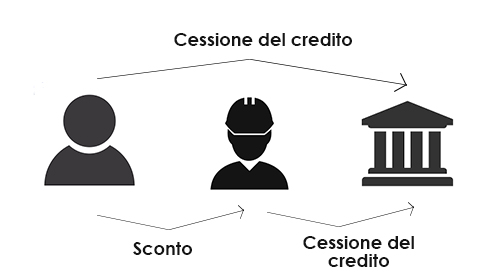

Sconto in fattura e/o cessione del credito?

Secondo l’art. 121, comma 1 del Decreto Rilancio, in alternativa alla detrazione, potrai optare:

a) per un contributo, sotto forma di sconto sul corrispettivo dovuto fino a un importo massimo pari al corrispettivo dovuto, anticipato dal fornitore che ha effettuato gli interventi e da quest’ultimo recuperato sotto forma di credito d’imposta, con facoltà di successiva cessione del credito ad altri soggetti, ivi inclusi gli istituti di credito e gli altri intermediari finanziari;

b) per la trasformazione del corrispondente importo in credito d’imposta, con facoltà di successiva cessione ad altri soggetti, ivi inclusi istituti di credito e altri intermediari finanziari.“

Ma, in soldoni, cosa vuol dire e qual è la differenza tra sconto e cessione? Tramite lo sconto in fattura, l’impresa che ti realizzerà i lavori ti anticiperà la spesa detraibile, quindi non dovrai versare alcunché. A sua volta, l’impresa potrà cedere o meno il credito alle banche o ad altri intermediari. Nel secondo caso potrai cedere direttamente il tuo credito a terzi, quindi by-passando le imprese e i fornitori.

Questo credito potrà essere ceduto illimitatamente a qualsiasi soggetto.

Come avrai capito, la vera forza dell’iniziativa sta nella possibilità di di cedere il credito agli intermediari finanziari. Ne segue che potrai realizzare alcuni interventi con limitati impieghi di denaro ed altri, addirittura, “gratis“. Questo meccanismo era già presente, ma in passato non si poteva cedere il credito agli istituti, e poche imprese potevano permettersi di anticipare i soldi ai clienti.

Potranno sfruttare lo sconto in fattura anche gli incapienti, cioè coloro che non sono tenuti a presentare la dichiarazione dei redditi o che comunque versano poche imposte IRPEF.

Nel caso in cui più soggetti sostengano delle spese riguardanti interventi realizzati sul medesimo immobile, ciascuno potrà decidere se fruire direttamente della detrazione o esercitare le opzioni previste, indipendentemente dalla scelta operata dagli altri.